*元外交官 原田武夫氏のレポートです。いい指摘です。

「これから明らかになる1,000兆円の損失という“大穴”」

本当の損失額は一体いくらなのか?日本の大手メディアは口が裂けても言わないことであるが、現在、米国を中心とした金融マーケットで生じている事態は「金融メルトダウン(溶解)」とでも言うべき展開である。“溶解”の名のとおり、これまで機能してきた金融システムが時間をかけて壊れていく=溶けていく過程であり、一時的なマーケットの調整(下落)のような、目に見える短期的なものではない。

「何でも良いから早く“底”が来てくれないか」

そうはやる気持ちを抑えられない読者もいらっしゃることだろう。実際、国内外の大手メディアは、「もうそろそろ底です」と無責任な議論を展開し始めており、「やっぱりするならバリュー投資、長期投資だろう」と具体的な投資戦略まで語り始めている。

しかし、長きにわたってこのコラムを愛読されてきた賢明なる読者の皆様は、きっとこうした議論に、もはや容易に騙されないのではないかと思う。繰り返しになるが、現在生じている状況は、これまでとは全く違い、じっくりと時間をかけて“溶けていく”過程だからだ。もちろんその間、乱高下はある。

今、思い起こすべきことは、1920年代末から数年間にわたって続いた“前回の”金融メルトダウンに他ならないと私は考えている。あの時も、直前まで金融バブルが続き、その後、一斉に崩壊。しかも“溶けていく”かのように3年余りの間、下落が続いたのである。そして、最終的にたどり着いたのは米国のダウ平均株価=41ドル(!)という驚愕の“底”なのであった。それから考えれば、今の水準は米国のみならず、世界中において「まだまだだ」ということが、自ずからお分かりいただけるのではないかと思う。

スイス勢が叫び出した「1,000兆円の損失」こうした状況の中、私が率いる研究所では、今年4月より次のような「予測分析シナリオ」を公表してきた。

(1)米国由来の証券化された金融商品(サブプライム証券がその典型)に基づく損失額が、場合によっては1,000兆円に達する可能性がある。

(2)ファンドや投資銀行といった“越境する投資主体”たちはあの手この手を使って、こうした驚きの損失額を隠そうとするが、ある段階で、隠すことがもはや不可能という瞬間が来る。

(3)本来、中国やロシア等が抱えている国営ファンド(SWF)が300~400兆円の資金をもって、この巨額の損失額という“大穴”を埋めることが期待されていたのだが、およそそれでは足りない状況となってくる。

(4)その結果、最後の手段として“戦争”が限定的にではあっても激しく行われる危険性がある。これは、それによって軍需という有効需要が創出され、同時に有事に強い金(ゴールド)、そして場所によっては原油が乱高下することで「マネーの潮目」が生じるからである。

「まさか1,000兆円なんてあり得ないでしょ?」。そう思われるかもしれない。実際、私自身もそこまでの実態が明らかになることは無いものと信じていた。

しかし、マネーの織り成す「世界の潮目」を日々ウォッチする私の目に、最近、この関連でとんでもない報道が欧州から飛び込んできた。「世界中の金融機関は最低でも200兆円の損失額を計上せねばならない。その背景には、米国の不動産に由来する信用供与額1,150兆円余りがある」という、米系の有名“越境する投資主体”の内部レポートが明らかになったというのである(9月28日付スイス・ゾンタークスツァィトゥング参照)。

確かにこの記事では明言はされていないものの、じっくりと読み解いていけば、証券化された金融商品に基づく損失額が、最終的に1,000兆円を超える規模の“大穴”となることが明らかになったと言えるだろう。

それに比べれば、金融安定化のために不良債権を買い取ると意気込む米政権による資金投入額(最大75兆円)など、文字通り「焼け石に水」なのである。正に溶けていく金融システムが私たちの目の前に横たわっている。このまま行けば、まかり間違えば最悪の事態=「戦争」の激化と混乱という“フィーネ(最終章)”を迎える危険性すら出てきているのである。

最近、しきりに思うことが1つある。1930年代初頭を生きていた日本の先人たちは、その10年余り後に壊滅的な打撃を与える戦乱に自らが巻き込まれるだろうなどとは想像だにしていなかっただろうということである。

それは、1932年過ぎに一旦終息した金融メルトダウンの後、5年ほどの間、米国株マーケットは“上がった”という事実である。しかし、その中でブロック経済化、要するに「マーケットの囲い込み」が進み、それに出遅れ、妨害されたドイツと日本が米英と一戦を交え、ついには原爆投下も含めた大惨事という“リセット”を迎えるに至ったのである。

私たちは、個人投資家・ビジネスマンとして、冷静になっておくべきなのかもしれない。来るべき1,000兆円という“大穴”の向こう側には、とんでもない世界が広がっているのかも知れないのだ。

(私のコメント)

米政府は7000億ドル(約75兆円)の公的資金を活用した不良債権の買い取り策の策定に入っています。これについての問題点を考えてみたいと思います。

まず、第一に、これは銀行の本体勘定の債権についてだけということです。

私企業であるヘッジファンドや、簿外のSIV(特定目的会社)などは対象外です。証券化商品の買い取りということですが、この中で、もっとも、棄損が激しい部分、いわゆるエクイティーと呼ばれる部分は、ヘッジファンドが保有していますが、これが、融資という名のもとに巨額の隠れ不良資産となって、眠っているのです。

もともと、一番危ない部分はここに隠されているわけで、基本的にこの部分をあぶり出せなければ、実態はわかりません。また、連結すべきSIVなどは、今年夏、会計の連結化を先延ばしされました。こんな誤魔化し放題の状態で、いくら銀行本体の持つ不良債権を買い取っても、解決にはほど遠いと言うしかありません。

また、第二に、現在CDO(債務担保証券)は、ほとんど買い手がいない状態で、実質的に市場では無価値と算定されています。メリルリンチが売却したCDOは、なんと額面の5%でした。米政府は入札方式を提案していますが、市場で買い手がいないということは、入札しても同じことですから、結局、ただに近い値段をつけられることになるわけです。これでは出せば、出すほど巨額の損失が明らかになっていくわけで、一気に各金融機関は債務超過状態が明らかになり、即座の資本投入が必要となってきます。日本のケースでは、1992年、宮沢内閣が当時の銀行に対して公的資金導入を目指しましたが、銀行側の猛反対にあって頓挫しました。当時の銀行経営陣は、責任を取らされるのを嫌ったのでした。これと同じで、問題になっている現在の欧米金融機関も好き好んで、不良債権を売りにいこうとは思わないでしょう。経営陣は、自分たちの退任や、責任を取らされるからです。

よって、この政策実施のためには、強制的に銀行を追いこむ必要があります。その結果、ほとんどの銀行が債務超過であることがわかり、国有化に近い状態にならざるを得ないということになります。そこまで、踏みこめるのかが大きな問題です。

第三に、証券化商品の持つ性格です。日本が整理回収機構や、日銀で、買い取ったのは、不動産とか株式です。いわば流動性があり、理論価格に戻る性格のものでした。ところが、デリバティブで作られた証券化商品は違います。CDOなどは、いくつものローンを複雑に組み合わせて作ったものですが、値段算定となると、各々のローン価格の状態を算定する必要がありますし、サブプライムローンなど大量に含まれているわけで、調べるだけで膨大な時間がかかりますし、作った人間でもわからなくなっている状態です。そのうえこの金融の混乱状態で、作った人達も会社を去ってしまったりで、ほとんど算定不可能です。今考えればこんなものがよく売れたものですが、元々複雑すぎるインチキ商品みたいなもので、相対でだけ売買を成り立たせるべきしろものです。こんなものを国が買い取ってみても、当然、今までと同じく流動性がありませんし、償還時に価値が残っているのか疑問です。要するに日本でやった株や不動産の買い取りとはわけが違うのです。こんな買い取りに対して、日本政府にも協力要請がきているようですが、まさに捨て金となるのは目に見えています。

第四に、CDS市場の問題があります。CDS市場は、デリバティブ市場最大で、現在日本円にして7000兆円の想定元本をもっています。保険と言えば、かっこがいいですが、要は取るか、取られるかのゼロサムゲームの<金融博打>とも言えます。ベアー・スターンズやAIGを救ったのも、このCDS市場の反乱から、金融破綻を起こさない為の措置でしたが、今回の買い取りには当然のことながらCDSは含まれません。

このように、実際、不良債権の買い取りとアドバルーンをぶち上げたものの、単純な不動産ローンくらいであれば、可能かもしれませんが、他のデリバティブで作った証券化商品は、買い取るのは難題だらけで、効果のある対策は実現できるはずはありません。言うならば、これも単なるポーズと先延ばしでしょう。そうこうしているうちに、今や、CDS市場が怪しくなってきたのです。サブプライムローンから端を発した今回の金融危機ですが、ついに本丸に火が付き始めたのです。

デリバティブ商品の設計や、価格評価を手掛けてきた、チャールズ・R・モリスは、その著書<何故、アメリカ経済は崩壊に向かうのか>で、現在の信用危機について、鋭く切り込んでいます。さすがにデリバティブを知り尽くした著者ならではと感じますが、彼は、この本の中で、CDS市場でデフォルトが起きれば、<CDSの買い手は、対象になっている巨額のポートフォリオで評価損を計上し、本来のリスクを反映した水準まで簿価を引き下げる必要に迫られるだろう。残った保証提供者は、担保を提供するように求められるのが避けられないので、信用市場から巨額の資金が引き揚げられ、デフォルトを起こしたファンドから少しでも現金を回収しようとする動きで、大量の訴訟が起こされるだろう。そしてどの程度の損失が発生するか、推定することすら、無意味だろう>と述べています。まさにサブプライムローンで騒いでいる今は、のどかなものなのです。

現在、100年に一回起こるかどうかの経済混乱が起きようとしていることを肝に銘じるべき時だと申せましょう。

※参考資料

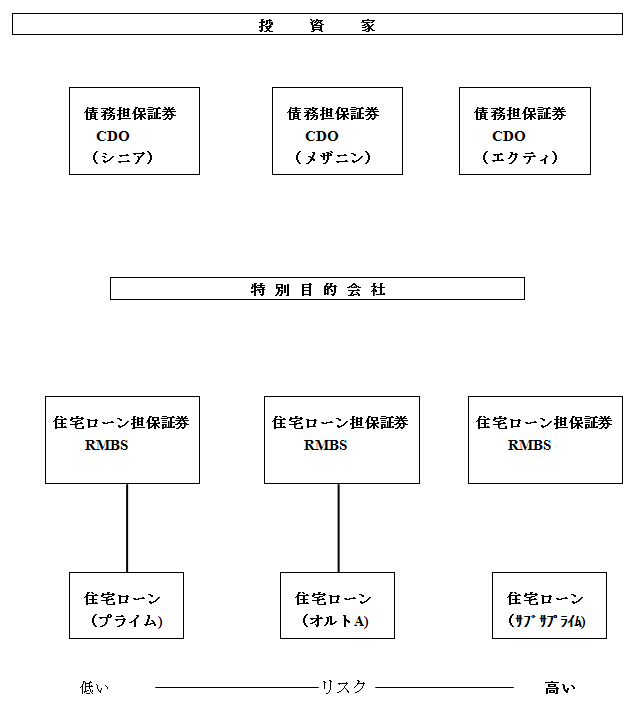

サブサプライム問題と投資家の関係

*RMBS(住宅ローン担保証券、Residential Mortgage Backed Securities)は、個人向け住宅ローン 債権を用いた債券型の証券化商品である。米国において、個人の住宅取得を政策的に支援するため に開発された。

*CDO(Collateralized Debt Obligation)は、社債や貸出債権(ローン)などから構成される資産を担 保として発行される資産担保証券の一種で、証券化商品である。

Follow me on Twitter

Follow me on Twitter

Sorry, the comment form is closed at this time.