10月 052011

野田政権が発足し、増税路線が規定のことのようにマスコミでも語られている。

それでは、本当の処はどうなっているのか、考えてみよう。

現在、日本という国は、311以後、多くの日本人が、気がついたように本当に不思議な国として世界に存在している。そう言えば、昔、ボール・ボネという自称フランス人が日本の不思議をエッセイにして週刊ダイヤモンドに連載していた。

現在の南方熊楠のような松岡正剛氏が言うように明治維新後、ある意味無理矢理造った「キリスト教国家に対抗するための国家神道の日本」もかなり彼が言う「日本という方法」からは、乖離してしまっているが、1945年以降、米国占領後の日本というのは、本当に背骨のない、捉えようがない不思議な国家になってしまっている。

その中で、戦後教育を受けて活躍する日本のエリートたちは、ノブレス・オブリージュ( noblesse oblige)とは全く懸け離れた行動原理で動いている。

どうも彼らは、自分のことと、省益を拡大することしか考えていないようなのである。

現在、「日本は財政危機である。」「日本の国債はバブルであり、いずれ暴落する。」「東日本大震災の復興は、まず財源確保のための増税が必要だ。」いろいろなことが、エリート財務官僚の意図的な誘導によってマスコミで報道されている。表舞台に立たされている政治家の裏で、私たちには顔の見えないエリート財務官僚の本音はどこにあるのか。

(1)日本国債の格付けが米国のムーディーズやS&Pが日本人から見ると本当に随分な格付けの引き下げを恣意的に行なっている。日本のマスコミでも大前研一氏のような有名評論家が、日本国債の暴落に言及し、日本人の危機感を煽っている。他にも同様のことを、言っている有名評論家は多数いる。

それでは、日本のエリート財務官僚はどのように考えているのか。

答えは、財務省のホームページにある。

(以下財務省のホームページより引用)

<外国格付け会社宛意見書要旨>

1.貴社による日本国債の格付けについては、当方としては日本経済の強固なファンダメンタルズを考えると既に低過ぎ、更なる格下げは根拠を欠くと考えている。貴社の格付け判定は、従来より、定性的な説明が大宗である一方、客観的な基 準を欠き、これは、格付けの信頼性にも関わる大きな問題と考えている。

従って、以下の諸点に関し、貴社の考え方を具体的・定量的に明らかにされたい。

(1)日・米など先進国の自国通貨建て国債のデフォルトは考えられない。デフォルトとして如何なる事態を想定しているのか。

(2)格付けは財政状態のみならず、広い経済全体の文脈、特に経済のファンダメンタルズを考慮し、総合的に判断されるべきである。

例えば、以下の要素をどのように評価しているのか。

・マクロ的に見れば、日本は世界最大の貯蓄超過国

・その結果、国債はほとんど国内で極めて低金利で安定的に消化されている

・日本は世界最大の経常黒字国、債権国であり、外貨準備も世界最高

(3) 各国間の格付けの整合性に疑問。次のような例はどのように説明されるのか。

・一人当たりのGDPが日本の1/3でかつ大きな経常赤字国でも、日本より格付けが高い国がある。

・1976年のポンド危機とIMF借入れの僅か2年後(1978年)に発行された英国の外債や双子の赤字の持続性が疑問視された1980年代半ばの米国債はAAA格を維持した。

・日本国債がシングルAに格下げされれば、日本より経済のファンダメンタルズではるかに格差のある新興市場国と同格付けとなる。

2.以上の疑問の提示は、日本政府が改革について真剣ではないということでは全くない。政府は実際、財政構造改革をはじめとする各般の構造改革を真摯に遂行している。同時に、格付けについて、市場はより客観性・透明性の高い方法論や基準を必 要としている。

<ムーディーズ宛返信大要>

1.貴社の説明は依然定性的であり、デフォルト・リスクや国際比較についての具体的・定量的説明が不十分。格付けがデフォルト・リスクを差別化して分類している以上、単に、一国の経済・財政状況や政策の方向性の記述ではなく、格付けの差の客観的理由を説明すべき。説明の欠如は、ソブリン債の短い歴史や統計的正当性の不足ともあいまって、ソブリン債の格付けの信頼性自体への疑問を増大させよう。貴社のソブリン債のデフォルト・リスクの計測に際しては、財政指標以外の経済のファンダメンタルズ等の要素はどの程度考慮されているのか。

2.貴社は日本国債のデフォルト・リスクとして、「将来の政府は国債に対する利子課税や資本課徴金、または債務リスケジュール(返済繰り延べ)を行う可能性がある」と説明している。しかし、このような想定は、日本のマクロバランスや国債の保有状況等を考慮に入れた場合非現実的であり、タイムスパンを明記しつつ、具体的にどのような事態が生じうるのか敷衍が必要。

次のような要素は貴社の分析でどう考慮されているのか。

(1)日本国債は現在95%が国内でかつ低金利で消化されている。また、2001年は、一般政府部門の赤字32兆円に対し、民間の貯蓄超過は42兆円である。更に、経常収支の黒字はしばらく継続し、資本逃避のリスクも小さい。従って、資金フロー上の制約はない。

(2)近年自国通貨建て国債がデフォルトした新興市場国とは異なり、日本は変動相場制の下で、強固な対外バランスもあって国内金融政策の自由度ははるかに大きい。更に、ハイパー・インフレの懸念はゼロに等しい。

(3)貴社が示唆する債券保有者への負担の強制は、居住者が国債の95%を保有していることを考えれば、自国民への実質的課税に他ならない。通常の財政健全化策を疑問視する一方、金融市場を大混乱に陥れるような手段が採られると想定するのは非現実的。

3.国債は最終的には将来の税収で償還されるので、各国経済のファンダメンタルズの評価は極めて重要。各国のデフォルト・リスクの相対比較でこの点がどのように考慮されているかについて、貴社の説明はなお不十分。

(1)貴社の「定量的比較」はほとんど財政赤字の大きさに関連したものばかりである。貴社は、マクロバランス、強固な対外ポジション等は考慮しているとしながら、それぞれの要素がどのように、どの程度考慮されているかは引き続き不明確。

(2)マクロバランスとの関係で、財政の持続可能性がどのように比較されているかも不明確。例えば、貴社は「日本の大きな国内貯蓄は実質金利を通じて間接的に考慮されている」としている。ならば、日本では十分な民間貯蓄が財政赤字を補って余りある結果、日本の実質金利は相対的に低いということになる。すなわち、貴社の見方によっても、日本の財政赤字は十分にファイナンスできている。

(3)貴社は、「政府の規模が大きいほどより容易に債務を負担できる」としているが、財政の持続可能性は、経済の潜在力や将来の担税力を考慮し、動学的な分析が必要。貴社の見解は、大きな政府がしばしば民間部門の発展を阻害するといった、財政と実体経済の連関を無視した非現実的なもの。

(4)貴社は、「対外部門は政府の外貨建て債の格付けとより関連している」としている。 ならば、日本の経常黒字、対外純資産、外貨準備は何れも世界最大であり、外貨建て債格付けはAAAでなければならない。結局は政府の支払能力が問われているのであるから、対外部門の強さは経済のファンダメンタルズの重要な要因として、自国通貨建て債にも反映されるべきである。

(5)他国の格付けとの整合性の説明も、当方が質した全ての例を財政赤字の相対的な大きさのみで正当化しようとしているために説得的でない。例えば、ポンド危機後の英国や80年代の「双子の赤字」に悩んだ米国の対外不均衡をどのように評価していたのか。また、貴社は日本の改革の必要性をしばしば指摘しているが、70年代の英国の改革をどう評価していたのか。ちなみに、貴社が英国の外債をAAAとした78年当時は、英国では30年近くにわたる経済の低迷が続いていた。その一方、サッチャー氏が首相となったのは79年であり、改革が軌道に乗ったのは80年代に入ってからである。この間の貴社の格付け基準は一貫していないように思われる。

(以上 引用終わり)

読んでいただければ、わかるように、財務官僚は、日本の財政など全く心配していない。そしてまた、「債券保有者への負担の強制は、居住者が国債の95%を保有していることを考えれば、自国民への実質的課税に他ならない。」と正直に書いている。多くの人が、マスコミや有名評論家に見事に騙されているが、税金も国内で消化する国債発行も本質的には同じものなのである。

問題は、デフレかインフレかなのである。

デフレ状況においては、日本のような国では、国債を発行して需要不足を国が、補うしかない。その意味で、デフレ状況にある日本で、東日本大震災の復興財源を税収で賄う発想は、愚の骨頂である。もちろん、日本の財務官僚はそんなことは、百も承知だろう。マスコミと政治家を自分たちの利権を増殖させるために巧みに利用しているだけのことである。そのことを的確に指摘している論説があったので紹介する。

(以下 引用)

「国の不幸を長期化させる霞ヶ関株式会社の「ビジネス・モデル」」

山崎 元

山崎 元 [経済評論家・楽天証券経済研究所客員研究員]58年北海道生まれ。81年東京大学経済学部卒。三菱商事、野村投信、住友信託銀行、メリルリンチ証券、山一證券、UFJ総研など12社を経て、現在、楽天証券経済研究所客員研究員、マイベンチマーク代表取締役。

芝居の脚本は官僚が書いている

野田新内閣に対する「どじょう内閣」という言葉にもそろそろ飽きてきた。もともと、どじょう鍋は、久しぶりに思い出すと食べてみたくなるが、何日も続けて食べたいと思うような食べ物ではない。

特に、官僚作文のつなぎ合わせのような新首相の所信表明演説原稿(「日本経済新聞」なら13日の夕刊に全文が載っている)を読み返すと、結局、この内閣は、官僚が脚本を書く田舎芝居の新しい演目に過ぎないことが分かって、早くも「もういい」という気分に傾く。前とその前の演目(内閣)では、演者達のわがままで「政治主導」というアドリブ重視を試したものの、役者の力量が追いつかず芝居にすらならなかった。今回の内閣は、教訓を踏まえて、ひときわ脚本家(官僚)に従順のようだ。

いずれにせよ、現政権、前政権、前々政権、あるいはその前の自民党政権も含めて、政治は主体的に機能していない。政権毎のパフォーマンスに差はあるかも知れないが、集団としての官僚(以下、慣例に従って官僚を「霞ヶ関」と総称する)が日本の社会と経済を動かしていると考えるべきだろう。

申し訳ないが、首相をはじめとして、今の内閣や党役員の面々に、官僚から見て「この人は出来る(=能力がある)かも知れない」、「この人にはかなわない」と思わせるに足るような能力や凄みを感じさせる人物は殆どいない。国会答弁でも、国際会議でも、閣僚のお世話をする官僚は、大学時代の家庭教師のアルバイトを思い出すような心境だろうと拝察する。これは、政治家に能力や凄みではなく、親近感程度のものを期待して、政治家(ひいては国のリーダー)を育成することに不熱心だった国民の気分がもたらした帰結だ。多くの政治家が「好感度」くらいしか磨いてこなかったわけだから、官僚に対する睨みもきかないし、選挙でも、テレビ芸人上がりの候補に負けたりする。

「霞ヶ関」には国民の不幸が好都合なのか?

野田新首相に指摘されるまでもなく、現在の日本に課題は多い。経済に近いものを幾つか挙げると、先ず(1)東日本大震災からの復興に向けた動きが遅い、(2)長年続くデフレからの脱却が出来ない、(3)円高で多くの産業・企業が苦しみ雇用にも悪影響が出ている、(4)社会保障、特に年金の改革が予定通り進んでいない、(5)日本の財政問題に関する議論が混乱している、といった諸問題がある。

これらに加えて、外部環境の問題として、欧州と米国の状況が、共に怪しいを通り越して「まずい」に変わりつつある(資産価格下落と未処理の「含み損」があるのだから、日本の経験からして「まだまだ終わらない」のが当然だ)。

さて、日本にとっての諸々の課題を眺めてみて、一つの仮説に思い至った。それは、「霞ヶ関」は、震災や円高、あるいはデフレのような困難をむしろ歓迎しているのではないか、もう一歩進めて考えると、長引く困難を利用することが彼らの「ビジネス・モデル」として定着しつつあるのではないかということだ。

推測(仮説)をそのまま事実であるかのように書くのでは、たちの悪い陰謀論と同類なので、以下、筆者が事実だと思っていることと、仮説がなるべくはっきり区別できるように気をつけて書くことにする。

たとえば、震災復興

先ず、東日本大震災からも復興を考えよう。本格的な復興に対応する第三次補正予算がこれから審議されるという復興作業のペースは「非常に遅い」。これは事実だと思う。

では、「霞ヶ関」にとって復興は早い方がいいのか、遅い方がいいのか。もちろん、個々の官僚が自分の利害のために意図的に復興を遅らせているとは思いたくないが、復興に関わる細目はある程度時間を掛けて決まる方が「霞ヶ関」がこれに深く、有効に関与して「利権化」することが容易である。

ここでは、現役官僚の権限が強まることと、これを背景にして将来の天下りの機会が拡大することを、霞ヶ関の「利権」と考え、利権を拡大することが彼らの利害に叶う「ビジネス」なのだと考えてみることにする。

本当は、時間的に早くて且つ即効性があり、個々の地域、ひいては個人のニーズに対応しやすいのは、被災者に主として現金を配布することだ。被災者は緊急に個々のケースで必要な目的にお金を使えばいい。被災地から他の地域に移りたい人もいるだろうし、地元に残りたい人もいるだろう。地域や個人に選択を与えつつ、両方に対応できる支援は現金支給だ。

しかし、現金の交付、特に複雑な手続きや審査が伴わない単純な見舞金支給は、官僚(この場合、「霞ヶ関」と自治体両方だが)の「利権」につながらない。現金配布は、子ども手当が「霞ヶ関」に憎まれたのと同様、利権にならないばかりか、他の利権に活用すべき予算を圧迫する。

従って、「霞ヶ関」としては、菅前首相をたきつけて(或いは、有効な手立てを教えずに)、具体策がまとまりそうにないメンバーで東日本大震災復興構想会議のような会議を作って時間を稼いだのではなかろうか(こちらは、私の仮説だ)。

また、「霞ヶ関」としては、震災からの復興は増税のための仕掛けを仕組みたい重要なイベントだった。このためにも、直ぐに国債で資金調達できてしまう即効性のある復興作業ではなく、「財源」の議論と並行して、復興のあり方がぐずぐず論じられる展開が好都合だった。

上記は、仮説にしても、あまりにも悪意が籠もった仮説であり、現実離れしているだろうか。

「円高」利用は完成されたモデル

では、「円高」はどうか。実は、筆者が、今回の仮説を思いついたきっかけは、民主党代表選の少し前に「円高対策」として打ち出された、外為特会の外貨を使い海外投資を支援する数兆円規模の基金の構想のニュースを見たことだった。

この記事を見て、筆者は、既に外貨になっている資産を海外投融資に回すことがどうして円高対策なのかはじめはピンと来なかったが、民間も合わせて資金を出すのでドル需給的に、ドル買いの呼び水くらいになるかも知れないということが何とか分かった。

しかし、これは税金(政府資産)を使った一種の空洞化支援ではないのかという疑問が新たに生まれたことに加えて、今度こそピン!と来たのは、「ああ、これは『霞ヶ関』の利権拡大の手段なのだな」ということだった。

どういうことか。先ず、この図々しくも円高対策を名乗る資金を扱う組織だが、新しく基金を作るならポストが増えるし、JBIC(国際協力銀行)がまとめて扱うとしても、JBICの案件と、従って権限を大幅に拡大し、これは、財務省の国際派人脈にとっては、豊かな利権の源になる。

報道されているように、資源確保や海外のM&Aに使うお金を、好条件で融資ないし出資して貰えるなら(注;市場で得られる好条件でないと案件が増えないから、案件の存在は何らかのメリットの提供を証明することになる)、企業にとっては大きなメリットがある、大変嬉しい話だ。対象企業は、財務省OBが「行ってもいい」と思えるような世間体のいい大企業が中心だろう。しかも、融資や出資は条件審査が複雑だから裁量の余地がたっぷりある。

円高という「苦難」に対して、海外投資を支援する基金のような仕掛けを「対策」を名目に導入し、「霞ヶ関」側では「利権」を拡大・確保する。これは、「ビジネス・モデル」として既にパターン化されているものの、典型的な応用例なのではないか。

野田首相の演説原稿では、「円高阻止にあらゆる手段」とはいうものの、具体的に金融緩和の方法が述べられているわけではなく、具体的に書かれているは、「立地補助金を拡充」、「円高メリットを利用して、日本企業による海外企業の買収や資源権益の獲得を支援」といった企業のメリットと役人の利権に直結する「生臭い」話だけだ。

民主党代表戦時も含めて、野田氏が述べる円高対策とは、「円高そのものを反転」させる徹底した金融緩和のような原因に働きかけるものではなく、先に挙げたような対策や中小企業の資金繰り支援のような、「円高になった後に、これを我慢するため」の対症療法ばかりだ。

「霞ヶ関」は円高を困ったことだとは思っていないのだろう。政策批判を多少受けたり、市場介入のための根回しに汗をかいたり、介入自体が十分効かなくて恥をかいたりしても、それらは所詮「お仕事」の一コマに過ぎないし、円高の困難が続く方が上記のように「利権」を拡大できるのだから、むしろ彼らの利害の上では円高歓迎ではないのか。

付け加えると、円高になっても公務員の雇用は安泰だし、彼らの報酬は硬直的なので、実質所得が増す。

上記の「財務省の利権拡大」のストーリーは、もちろん筆者の仮説であり、当事者から話を聞いたわけではないが、こうした「利害」が存在していることは注意に値すると思う。

増税は「霞ヶ関株式会社」の増資だ

デフレでも、公務員の雇用と実質給与は安泰だし、デフレは、不況の原因となって、「霞ヶ関」による各種の「対策」の必要性を継続的に生む。

もちろん、「霞ヶ関」のビジネス・モデルにとっては、予算の規模及びその維持が決定的に重要であり、「増税」は一般企業における「増資」のような余裕を霞ヶ関株式会社にもたらす。

「利権」が有効であるためには、(出来れば現在の現役が天下りするもっと先までの)継続性がなければいけない。増税を早く確保して、将来必要になる財政支出の削減をより小さく済ませることが、すべからく「長期」が大切な霞ヶ関の住人達の重大な関心事であることは当然だ。早期の増資は、将来のリストラの苦悩を和らげる。

また、「霞ヶ関」のビジネスは、大根役者(政治家)達に脚本を書き渡して国会で法案を通し、予算に盛り込むことでこれを実行する形を取るので、基本的には、一年をサイクルとして進行する。しかも、長期的に利権に関わることが将来も期待されるからこそ、天下りに需要が発生する。

「ドッグイヤー」などという言葉さえある、せわしい民間のビジネスとは全く異なるスロー・テンポで物事が進むので、円高も、デフレも、そして利害の上では震災復興さえも、ある程度定着してゆっくり進むことが「霞ヶ関」には好都合なのだ。

政治や経済への関心がある方の殆どが、「日本では、何に対する対応も信じられないくらい遅い!」と腹を立てたり、絶望したりされているのではないかと拝察するが、支配的集団である「霞ヶ関」のビジネス・テンポが影響しているので、やむを得ない側面がある。

ここでは詳しく触れないが、利益集団であり実質的なビジネス体である「霞ヶ関」には特定個人の支配者なり黒幕なりがいる訳ではなさそうだ。人事制度的に彼らのメンバーが固定的である(実質的に40年以上の長きにわたって、お互いの面倒を見合う、固定メンバーの利益集団でこれだけ大規模なものは他にない)ことから、競争力・影響力を持ち、且つ長年にわたって形成・純化された、幾つかの自生的な行動ルールが、おそらく「官僚支配」といわれるものの正体だろう(想像するに、回遊魚の群れやオキアミなどの群れの振る舞いを規定するルールに近い少数の行動原理なのだろう)。

従って、「個々の官僚」は、自分が自分のために利権確保に動いていると思っていないだろうし、国の困難に対しては、それぞれなりに国民のための努力をしているという自己認識を持っているのだろうと筆者は推測している。

ポイントは、個々の官僚の意図や倫理観の問題ではなく、官僚集団の利益に着目した時に、国民が直面する不幸をむしろ歓迎する「利害」が存在することだ。この利害は、国民の不幸の解消に「霞ヶ関」(本石町辺りの金融子会社も含む)が不熱心であることの原因になりかねないし、下手をすれば国民の不幸の積極的な長期化につながりかねない。この構造は変えた方がいい。

以上、筆者の仮説に過ぎない推測を述べてみた。

もちろん、仮説だから間違っているかも知れないし、むしろ、この仮説が間違いである方が嬉しいくらいのものだ。

仮に、官僚による裁量の余地が少ない現金による再分配がスピード感を伴って広く行われたり、デフレと円高をもたらしている金融政策と財政政策のミックス(筆者は、現在のデフレに関して、日銀だけではなく、財政政策にも問題があると考えている)が有効なデフレ対策に向かって直ちに修正されたりするような「嬉しい反証」があれば、今回の仮説は、喜んで撤回する。

それまでは、折に触れて、この仮説を思い出しながら、脚本家(官僚)達の利害を推測しつつ、(主に政治家が演じる)田舎芝居を見物することにする。

(引用 終わり)

ところで、日本が1980年代以降、米国に経済戦争を仕掛けられないで、普通の経済運営をしていたなら、どのぐらい経済成長できたのだろうか。考えてみよう。

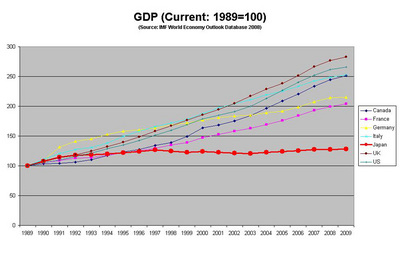

まず、注目すべき点は、この20年間、日本を除く先進国は年平均4%程度の名目成長をしてきたことである。その間、日本の名目成長率はほぼゼロ。日本も一定程度の実質成長を達成していたにも関わらず、デフレ経済を放置することによって見事にこれを相殺してきたのである。

<名目GDP成長の国際比較>

日本のGDPは1000兆円

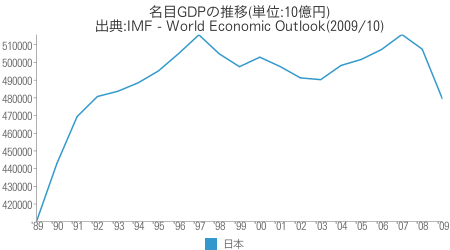

IMFの統計によると、1990年の日本のGDPは439兆円。そして2010年のGDPは475兆円程度。仮に、他の先進国と同様に1990年から20年間年率4%の名目成長をしていたと仮定すると

439兆×1.04^20 = 439兆 × 2.19 = 961兆円

現在の日本のGDPは約1000兆円となる。もしも現在の名目GDPが1000兆円もあれば、800兆円といわれる債務問題はGDP比80%となって大した問題ではなかったことが一目瞭然。しかし、デフレにより名目成長を行わなかったツケはこんなものではない。債務問題については「国民一人当たり800万円の借金」などといって大騒ぎをしているが、デフレにより日本は、桁違いの損失を生んでいるのだ。それは、この20年間に生み出されるはずだった付加価値を見事に失ったことにある。

「失われた3200兆円?」

この20年間で生み出されるはずだった付加価値の合計額は等比数列の和(等比級数)として簡単に求めることができる。以下の公式に当てはめれば良い。

Sn = a(1-r^n)/(1-r)

ここで 初項 a = 439兆円 公比(成長率) r = 1.04 項数(期間) n = 20年

をあてはめると

S20 = 439兆×(1-1.04^20)/(1-1.04)=13,060兆円

これにたいし、実際に生み出された付加価値額(名目GDP)の合計は9,858兆円だった(1990年から2009年までの名目GDPの単純な和)。つまり、年率4%の名目成長をしていた場合と、デフレにより名目成長を打ち消してきた現実の日本を比べると

13060兆 - 9858兆 = 3202兆円 の付加価値が実現されなかったということになる。

日本人口は約1億2700万人なので、これを国民一人当たりに直すと

3202兆円 / 1億2700万人 = 2521万円

なんと、国民一人当たり約2500万円も喪失した計算だ。4人家族なら1億円を稼ぎ損ねたのだ。

デフレによる損失 一人当たり2500万円

当たり前のことだが、国全体がデフレ不況から脱却するために有効な政策を発動できるのは政府・財務省(財政政策)と日銀(金融政策)のみである。個別企業や個人の合理的な努力は全体としては無力。にもかかわらず、日本はこの20年間、財政支出の拡大が必要な時には「財政再建」を目指して増税・歳出削減を行い、また、ようやくインフレ率がマイナスからプラスへ転じようとすると金融引き締めを行いデフレに引き戻すという、信じられないような財政政策と金融政策を故意に?繰り返してきたのである。

その結果が「失われた20年」であり「失われた3200兆円」なのである。そして、その「失われた3200兆円」の内実が、企業業績の悪化、企業の倒産、失業率の上昇、賃金水準の低下、正社員から非正規社員への置き換え、大卒就職率の低下、自殺者数の増加なのである。こうした問題は他の国なみの普通の経済成長さえしていれば起きなかったことばかりである。おそらく、これは、日米エリートによる構造改革というものを日本国民に押しつけるためのショックドクトリンなのだろう。(このような厳しい環境下で鍛えられ、生き残った企業は、非常に強い体質となる。大小問わず、日本の企業にはユニークな技術を持つところも多い。おそらく、それらを金融力によって乗っ取ろうという外資の戦略だったのだろう。)

拡大再生産を前提とする資本主義社会にもかかわらず、日本では「もう経済成長はいらない、もしくはできない。」とする不可思議な言説が流行し、または「最近の若者は努力が足りない」と若年層の失業問題を個人個人のミクロの問題へと還元する思考能力を喪失させられた状態になっている。

そして、何にも知らない国民は得るべき3200兆円が政府・財務省・日銀(そして何も言わない経済学者)、米国に奪われたことさえ思いつかないように洗脳されているのである。まさに「日本の悲劇」である。

もちろん、日本のエリート財務官僚はすべてこのことを承知である。優秀な自分たちさえ、良ければそれでいいと考えているのかもしれない。米国が持ち込んだプラグマティズムの教育は、我々のエリートから、どうやら「公の概念」を奪い去ってしまったようである。

<*ショックドクトリンとは>

1973年のピノチェト将軍によるチリのクーデター、天安門事件、ソ連崩壊、米国同時多発テロ事件、イラク戦争、アジアの津波被害、ハリケーン・カトリーナ。暴力的な衝撃で世の中を変えたこれらの事件に、従来にない視点から過去35年の歴史を語りなおすのが、カナダ人ジャーナリストのナオミ・クラインの話題の新著The Shock Doctrine: The Rise of Disaster Capitalism(『ショック・ドクトリン:惨事活用型資本主義の勃興』)。

ケインズ主義に反対して徹底した自由市場主義を主張したシカゴ学派の経済学者ミルトン・フリードマンは、「真の変革は、危機状況によってのみ可能となる」と述べた。

この主張をクラインは「ショックドクトリン」と呼び、現代の最も危険な思想とみなしている。近年の悪名高い人権侵害は、とかく反民主主義的な体制によるサディスト的な残虐行為と見られがちだが、実は民衆を震え上がらせて抵抗力を奪うために綿密に計画されたものであり、急進的な市場主義改革を強行するために利用されてきたのだ、とクラインは主張する。

投資家の利益を代弁するシカゴ大学経済学部は、「大きな政府」や「福祉国家」をさかんに攻撃し、国家の役割は警察と契約強制以外はすべて民営化し、市場の決定に委ねよ主張してきた。でもそのような政策は有権者の大多数から拒絶され、アメリカ国内で推進することはできなかった。民主主義の下では実現できない大胆な自由市場改革を断行したのが、ピノチェト独裁下のチリ。無実の一般市民の処刑や拷問を行ったことは悪名高いが、それと同時にシカゴ学派による経済改革が推進されたのは、クラインによれば偶然ではない。これがショック・ドクトリンの、最初の応用例だった。

ショックの効用を研究したもう一つの機関は、カナダのマッギル大学。同大学の精神医学科はCIAの資金で拷問手法としてマインドコントロールや洗脳の実験を行っていた。囚人に幻覚剤を投与し、近く刺激を奪って長期の孤立状態に置くことにより、精神を幼児まで退行させ、人の言いなりにさせる手法は、現在グアンタナモやアブグレイブで使われている拷問マニュアルに酷似している。

戦後イラクで連合軍暫定当局(CPA)のブレマー代表は意図的に無政府状態と恐怖の蔓延を助長する一方で、急激な民営化を進めたが、これを個人に対するショック療法のパラレルとしての国民レベルのショック療法とみることもできる。

人類最古の文明におけるゼロからの再出発、既存体制の完全な抹消という発想には、個人の精神を幼児に戻して言いなりにさせるCIAの拷問手法が重なる。

これはさらに、ハリケーン被害においても踏襲され、長年の放置により劣化したインフラが必然的に災害を招くと、それを口実に、まるごと民間に売り飛ばせという主張に拍車がかかった。

クラインを驚かせたのは、このようなことを公然と認める経済学者たちの発言が、たくさんの文献に残されていたこと。自由市場経済を提唱する高名な経済学者たちが、急進的な市場経済改革を実現させるには、大災害が不可欠であると書いている。

民主主義と資本主義が矛盾することなく、手を携えて進んでいくというのは、現代社会における最大の神話だが、それを唱導してきたまさにその当人達が、それは嘘だと告白している。

Follow me on Twitter

Follow me on Twitter

Sorry, the comment form is closed at this time.