三年ほど前に東京で宮澤喜一前首相に薫陶を受けた方から「十年以内に安倍さんは戦後最悪の総理の烙印を押されるよ」と、言われた言葉が未だに脳裏に刻み込まれ、今でも政治スキャンダルのニュースを聞く度にその声が甦ってくる。

ところで、本年6月15日に行われた日銀総裁記者会見で黒田総裁は、記者の「総裁は今も2%の物価安定目標が達成できると信じていますか」という質問に「信ぜよ、さらば救われん、と言うつもりはないが、信じなければ、物価も上がらないなと思う」と迷言。すでに米欧の中央銀行が出口戦略に動くなかで日本だけが現政権と共に出口のない異次元金融緩和の道を突き進もうとしている姿勢を明らかにした。

それではマスコミによって鳴り物入りで宣伝されたアベノミクスとは、結局何だったのか。

それは、第二次安倍政権の間の日銀のバランスシート変化を見れば一目瞭然である。直近の2018年6月22日と6年前の2012年1月5日のバランスシートを比較してみよう。この6年の間に日銀の総資産は約143兆円から約533兆円、約3.7倍に急膨張している。その主立った内訳は、社債・株式は約5兆円から約27兆円に約5.4倍に、国債は約90兆円から約451兆円、約5倍にそして、当座預金は約36.5兆円から約393兆円、約10.7倍になっている。これだけ見ても興味深い事実がいろいろ浮かび上がってくる。

現在の株高は、日銀が日経平均採用銘柄の大株主になっていることからも明らかだが日銀と年金資金の株買いによって演出されているに過ぎない。これを裏付けるように6月27日の日経の報道によれば、日銀のETF(上場投資信託)購入は2010年に始まり、13年就任の黒田東彦総裁による異次元緩和で急増。16年夏からは年6兆円も買い続け、過去に購入した保有株の額は推計25兆円と東証1部の時価総額約652兆円の4%弱に達している。日経が実質的な日銀保有比率を試算したところ、3735社中さらに1年前の833社から1.7倍に増加し、1446社で10位以内の大株主になっている。東京ドーム、サッポロホールディングス、ユニチカ、日本板硝子、イオンの5社では実質的な筆頭株主になっているとも分析している。例えばユニクロを展開するファーストリテイリング株は、ETFに多く組み込まれており、日銀が1兆円ETFを買うごとにファストリ株を200億円買うことになる。今のペースで計算すると1年後に市場に流通するファストリ株がほぼ枯渇してしまうというから驚きだ。要するに中央銀行として通貨発行権を持つ日銀が株式市場で好景気を印象づけるために手張りをして株価を吊り上げているということなのである。一言で言えば、将来のことは考えず、安倍政権はアベノミクスと称して財政規律の緩和を推進し、株価を上げて、支持率維持の道具として使ったということである。

やはりここで、一番注目すべきは国債保有額だろう。この数字の意味は、膨れあがる財政赤字に苦しむ日本政府が実質的に財政支出を中央銀行が紙幣の増刷で引き受ける財政ファイナンスによって手当てしていることを意味している。その資金があるから、安倍総理は海外で数十兆円以上のお金を散在することができ、政権のお友達企業に優先的に予算を付けることができるのである。さらに興味深い数字は当座預金393兆円である。これは日銀の総資産の約74%にあたる。つまり、とんでもない金融緩和をしているのだが、都銀をはじめとする銀行に融資機能がなく、政府も有効な成長戦略を打ち出す能力がないので、お金が日銀の当座預金に戻ってきているということを意味している。現在の日銀の総資産から当座預金の金額を引くと約140兆円、6年前の総資産とほぼ同額になる。つまり、実際にはこれほどの金融緩和をしているにもかかわらず、お金は回っていないのである。

おそらく、政権へのマスコミの配慮もあるだろうが、不祥事続きの安倍内閣支持率が30%をなかなか切らないのは、企業経営者を中心に株高、低金利の恩恵を受けていることと、この状況の不自然さを無意識に感じていてボートを揺らしたら何が起こるかわからないという心理が働いているためではないだろうか。

そもそも米国に唆されて始めた異次元金融緩和だが、そのご本尊である元FRB(連邦準備制度理事会)議長で著名な経済学者のベン・バーナンキが昨年5月に日銀で行われた講演で「私は理解が足りなかった」、「初期の論文での指摘は楽観的で、中央銀行が量的緩和を実行すれば、デフレを克服できるはずと確信しすぎた」、「ほかの選択肢を無視しすぎた」などと言い始めたのだから日銀も大変である。

いずれにしても、オーソドックスな方法では、もはや日銀は異次元の量的緩和から脱出できないことを企業経営者は頭に入れておくべき時期に入っている。

その結果、

○日銀に資金が集まり景気が悪化する

○日銀のバランスシートが膨らみすぎて出口戦略が実現不能になる

○金融システム不安が表面化する

○日銀の信用度が低下し日銀券が売られる(超円安を招く)

以上の可能性が時間の経過と共に高まっていくことになるだろう。一言付け加えるなら、財政当局が心密かに一番望んでいるのは、ハイパーインフレによる借金帳消しであることは言うまでもない。

*参考資料

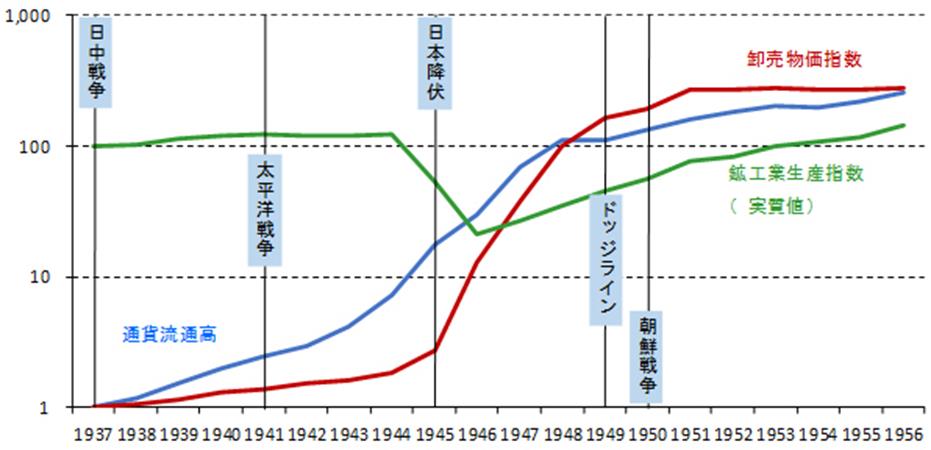

<太平洋戦争前後の日本の通貨流通高と物価>

鉱工業生産指数は1937年の値が100、通貨流通高と卸売物価指数は1937年の値が1になるように調整。(出所)日本経済研究所編(1958)『日本経済統計集-明治・大正・昭和』等をもとに明治学院大学国際学部教授 熊倉正修氏集計

Follow me on Twitter

Follow me on Twitter